こんにちは。とみなすです。

本日もばっちゃま動画をもとに、一緒に勉強していきましょう〜

「給料入ったし、株買い足そっかな」・・・周り見た???

本日の勉強ログは、このタイトルの動画です。

【米国株 10/1】相場の底入れはいつ?VIX指数をみて!企業業績の暗転が結構やばそう…

そろそろ株始めようかな〜

とりあえず給料入ったし〜〜

ちょっとだけお待ち〜〜!

周り見ましたか??マーケットは見ましたか?!

※まだ私自身は買ってもないくせに、煽ってすみません。(笑)

どのタイミングで買えば良いのか、正直感覚レベルなところありますよね。。

以前、私は仮想通貨に手を出していました。

当時は全然よくわかってなくて、上がったら売る、下がったら買う、だけで運用していました。

ある時、ずるずる下がり続けるのが怖くなり、下がってるのに売って、負け戦で終わったことがあります。。

仮想通貨と株とでは、性質が異なる部分もあると思いますが、どちらも分析やマーケットをチェックするという点では変わらない部分ですよね。。

ということで、株(もしくは仮想通貨なのか、他の何か)を始める時に、せめて!

自分の選択に自信を持てるように。

長期で見て勝てるように。

知見を鍛えていきますので、興味がある方は、ご覧くださいませ。

勉強内容

大暴落が来るのは大体10月

ただ、現状はこの先どうなるか不透明要因が多い。

毎年プラスだから安心!というわけでは無いんですよね。

何が起きるか分からないのが、「未来」です。

9月を振り返ると・・・

2020年3月に下がった理由は、新型コロナの感染拡大です。

その際に下がって以来、上昇トレンドでしたが、9月特にレイバーデー明けから、ガラッと相場のトレンドが変わりました。

レイバーデーとは、アメリカの祝日の1つで、9月の第1月曜日と定められています。

この日は、「労働者の日」を意味するもので、アメリカでは夏の最後の連休として、バカンスシーズンの終了を象徴しています。

このレイバーデー明けは、相場の流れが変わりやすいということでも知られていて、2021年も例外では無かったということです。

10月1日のマーケットを見てみると・・・

どれも大きなマイナスを出してます。

じっちゃま曰く、毎日株価をチェックするのは良い習慣だそうです。

投資の上達の第一歩は、株価というものに対して、土地勘を作ることです。

投資初心者はまず1つ(S&P500など)に絞って、毎日チェックする習慣を作り、少しずつ増やしていきましょう〜

自炊するようになって、スーパーへ行くことが増えて、

今この野菜高いなとかが分かるようになる、のと同じですね!

S&P500を見てみると・・・

200日移動平均線は、先日のおさらいになりますが、200日間の株価の平均値を繋ぎ合わせたものです。

※2週間ほど前は、50日移動平均線を切ると悲惨かも、と言われていました。

2週間で価格がズルズル下がっていってるわけですね(><)

また、アメリカの投資家は、50MAと200MAをみるとも言われています。

200MAは、【グランビルの法則】と呼ばれる、アメリカで有名な、相場の行方を予測できる専門家が考えた法則で、200MAが一番機能すると判断されたという理由もあるようです。

>>グランビルの法則を確認し、買いと売りのタイミングを予想する

GAFAMも9月のパフォーマンス大きく下がってるが・・・

注目は、Microsoft。

去年のコロナを起点にトレンドラインに支えられています。

そして今、またトレンドライン付近に近づいている(下がっている)ので、

それに対ししっかり反発できるかどうかが注目です。

トレンドラインを守った回数が多いほど、そのトレンドラインは信頼性が高いと言えます。

マイクロソフトって、Appleがスマホへの需要転換に成功した一方、

いまいちその波に乗り切れなかった企業、というイメージがあった。。。!

スマホの需要にこそ乗れなかったものの、マイクロソフトはクラウド事業の拡大を狙っています。

AIやVRの発展が進むにつれ、「スマホ」という端末は徐々に形を変えていきながらも、クラウドは変えようがないですもんね、、今のところ。

これからも要チェック・・・

トレンドラインをもとにした投資方法:順張りの買いタイミング

順張りと、逆張りというのがあります。

- 順張りとは、株価が上昇している最中に新規に買うこと

- 逆張りとは、株価が下落している最中に新規に買うこと

じっちゃまがラジオ出演した時の話

今のじっちゃまは、キャッシュポジション多め

じっちゃまは、現金で持つ量を増やしています。

不透明要因も多い中で、大暴落に備え、慎重に慎重に。。

長期金利

ここでは、アメリカの10年国債の利回りのことを示します。

→債券に対し、少し辛めの評価になっているから、債券利回りが上昇しているとのことですが、、

ごめんなさい!いまいち分からない!(笑)

利回りだとか、「債券に対して辛めだったら、債券利回りが上がる」とか難しい!!

ということで、、調べた結果を残します。

長期金利「債券に対して辛めだったら、債券利回りが上がる」とは?

債券とは、資金を調達したい国や企業が、投資家に向けて発行する有価証券です。

ただ借りるだけだと、貸す側のメリットが薄いので、年利という利子をつけて、半年ごとに利子を支払い、満期になったら借りてた分をお返しします、という仕組みです。

また、年利は、とある金利の影響を受けて決定されることが多いそうです。

それが何かというと、政策金利です。

政策金利は、金融政策の一環として、中央銀行がコントロールできる金利のことを示します。

(例)

物価上昇!=インフレ!=お金の価値下がってる!

という時は、

金利を上げて、企業や個人ががお金を借りにくくし、インフレを抑える、

という感じです。

債券につける利子の利率は、この政策金利に連動しているのです。

ちょっと文字多すぎて難しい!

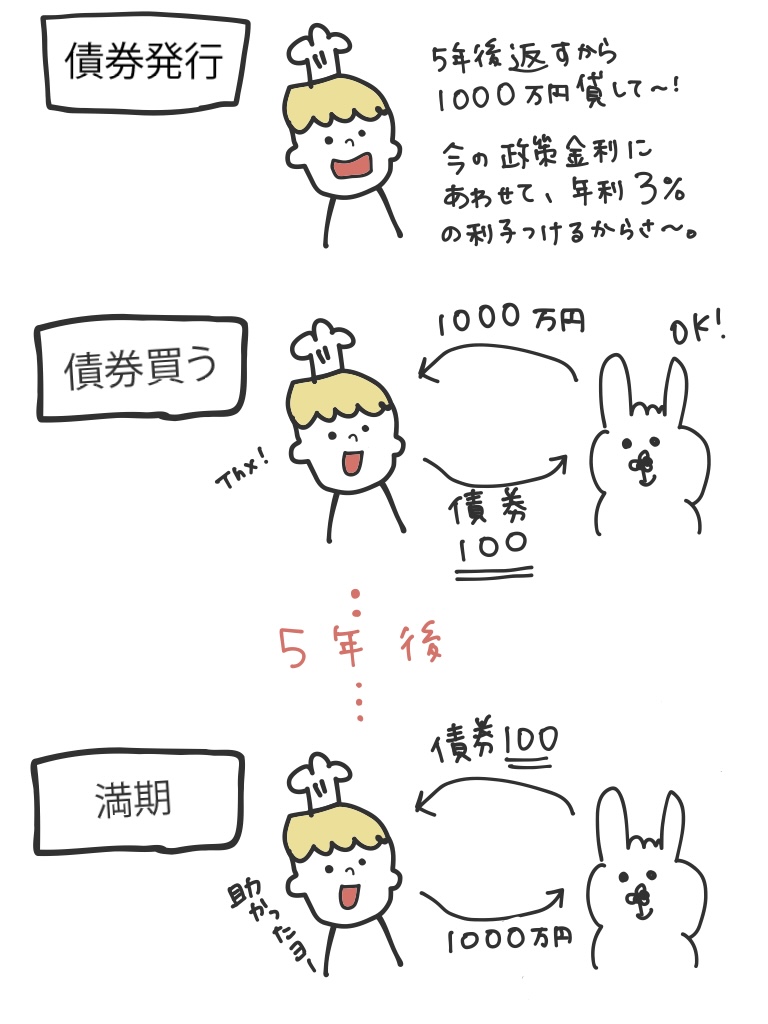

という方のために、債券発行から満期までの流れをイラストにしてみました。

※お金を借りる側→金髪コック

※お金を貸す側→偉そうなうさぎ

債券にも価格があり、その単価は100で表されます。

貸した額を100とし、株などと同じように、売買を通して、99や、101など変動します。

ただ、債券は、ボラティリティー(価格変動)が小さい商品のため、株などに比べると低リスクで運用することが出来ます。

この偉そうなうさぎは、5年間の間、投資額1000万円の利子3%を受け取りつつ、最終的には1000万円が戻ってきていますね。

(損益)5年間で、 + 150万円

(詳細)1000万✖️ 0.03=30万円 / 年 → 30万円✖️ 5年間=150万円

低リスクだし、貸しとくだけで毎年お金が入るの良い!

お得な仕組みだけど、、、満期まで持ち続けないケースってあるんですかね?

あるのです。それが、政策金利や債券利回りと関係します。

どういう流れか、イラストにしてみました。

お金を借りる側にとっては、金利が低い方が借りやすいのですが、お金を貸す側にとっては、金利が高い方がリターンが大きくなるため貸したくなります。(笑)

お金を貸すうさぎとしては、債券購入当初は政策金利に合わせて債券の利子が3%で貰えていました。

しかし、2年が経過する頃、、政策金利が5%に上がるとう噂を聞き、「それなら、5%で発行される債券を持ってた方が良くない?」という考えになるわけです。

そこで、自分の持ってる債券を、知人のきりん君に売ろうと考えました。

きりん君も、バカでは無いので、「金利が低い債券を持っとくのもな〜」と表情を渋らせますが、うさぎが「安くするから」ということで、購入してあげます。

結局、債券は980万円(単価で表すと98)で売買されました。

債券は、満期を迎えると、単価100すなわち1000万円で返ってくるので、きりんくんは、20万がプラスであることに加え、満期までの残りの期間、利子が入ってくるので損益はこんな感じになります。

(損益)80万

(詳細)年間30万の利子 ✖️ 2年間 = 60万 → 買った時の+20万 + 60万 = 80万

で!!結局、利回りとは何ですか?!

利回りというのは、投資金額に対する収益の割合のことで、これは毎年の利子だけだなく、売却益も含みます。

利回りの計算式は売却のケースにもよるそうですが、、今回の場合、うさぎくんの利回りは、4%です。

(式)

{(年間の分配金30万 ✖️ 2年間)+ 売却益-20万円)}÷ 投資金額1000万円 ✖️ 100 = 4%

※売却する時に20万円マイナスで売ってるので、売却益は-20万円になります。

今回のように「政策金利が上がるらしい」というので早めに売ろうという動きが発生し、債券の価格が下がると債券利回りは上がる、という仕組みなのです。。

ややこしかった、、

今回、アメリカの長期金利がざわざわしている要因は、アメリカの政策金利が2023年内に、利上げする可能性が高まってきている、というのが関係あるようです。

以下チャートは、アメリカの政策金利の、過去5年間の動きです。

2019年まで、段階的に金利を上昇させています。

2019年で一旦横ばいになったのは、トランプ大統領が就任したことで、「ちょっと金利セーブしといた方が良いかもね〜」ということで落ち着かせつつ、様子を見ていたら、、

コロナ襲撃

こりゃまずい、ということで、金利を限りなく0に近づけて、個人や企業がお金を借りやすくしたわけですね。

ただ、現状はコロナ感染の抑制も進み、経済が戻ってきていることなどもあり、金利を上げる(元に戻そう)という動きがちらついてるわけです。

ただ、金利を上げる前に、テーパリングをする必要があるため、投資家の方、債券を保有している方は、テーパリングの動向も気になる、という感じですね。。

ちなみに、以下チャートは、アメリカの長期金利(米国債券10年)の、5年間の動きです。

なんだか政策金利と同じような動きをしていますね。

長期金利の話が長くなってきたので、勉強内容「じっちゃまがラジオ出演した時の話」に戻ります。

FOMC、テーパー

9月にFOMCが「年内にテーパリングを開始する」と発表したことを受け、市場がピリピリしています。

一説には、テーパリングが行われるからと言っても、マーケットに織り込まれているから、そこまで過剰反応する必要はないとも言われていますが、じっちゃまは信じていないそうです。

マーケットに織り込まれているって、

どういう状態のことを言うんですかね??

織り込み済みとは、株価の変動に影響を与えるような材料が、既に投資をする人達の間で認知され、株価に反映されている状態を言います。

例えば、株価が下がりそうな材料を、先行してキャッチした人が売ったり買ったりして、株価がじわじわ下がり、正式に発表された時には既に株価が影響を受けているため、大きな下落には繋がらないということです。

じっちゃまが信用していない理由の1つに、2013年の出来事が関係していました。

2013年に、FRB(FOMCを開催する理事会)が、債券買い入れプログラムの縮小をちょっとほのめかしただけで、マーケットが大暴落したことがあり、このことから、マーケットに織り込まれていないこともあるだろう、という見方をしています。

業績相場

テーパリングは、金融相場から業績相場にバトンタッチすることも意味しています。

それぞれの相場の違いはこんな感じです。

- 金融相場とは、金融緩和や低金利に支えられて上昇する相場

→業績が悪くても、金利が株価を支える - 業績相場とは、市場参加者が主に企業業績の伸びに注目し、買い進むような相場

→金利が悪くても、業績が株価を支える

業績相場へバトンタッチしていく流れなのに、10日ほど前からS&P500のコンセンサスEPS予想が下がっているんですね。。一体どうなる!

※例を挙げると、NIKEなどの大手も悪い業績見通しを出しています。

一体いつ買ったら良いのさ〜〜。。

買い場はいつ?

現在のインフレが長引いてしまうと、景気が良くてもインフレだけは進行するというスタグフレーションが起きます。

こんなタイミングで株を買うのは、リスキー・・・

ということで、じっちゃまがおすすめしているのは、

VIXの数値が高くなったら買いだよ!

とのこと。

VIXとは、S&P500の値動きをもとに算出・公表されている指数です。

恐怖指数とも呼ばれ、VIX指数が高ければ高いほど、投資家が先行きに不安を感じているという見方をされます。

現在(2021/10/02 14:00頃) のVIXは、21.15です。

ポイントは、VIXが40%に近づきだしたら、という点です。

過去に、VIX指数が40%を超える株価の下落が起きた際、40%を超えてから1週間程度で相場は底入れを行い、3~6ヶ月で回復をしてきました。

現在はまだキャッシュポジションを増やして、VIXの動きや、相場全体を見ながら、買いどきを狙う方が無難かもしれません。。

VIXが高くなり、投資家たちの絶叫が聞こえてくるまで慎重に慎重に。。

おしまい

今回は長くなってしまいましたが、、

以上の流れをinputした後で、こちらの動画を見て頂けると、より理解が深まるかと思います💡

ここまで読むの、お疲れ様でした♪

また引き続き、コツコツ学びと行動を続けていきましょう〜

それでは!おしまい

コメント